開業費について知っておきたい3つのこと

1.そもそも開業費とは?

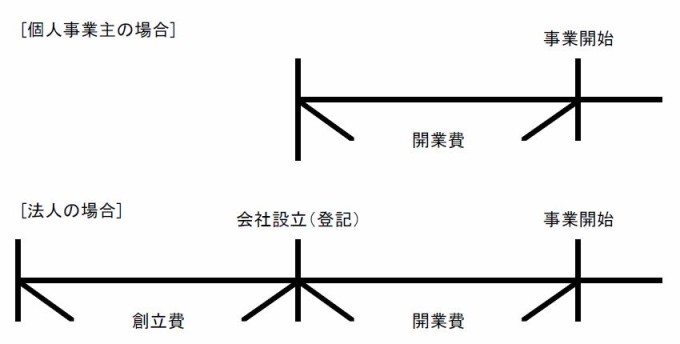

開業費は法人と個人事業主で税務上の取り扱いが異なります。

法人の場合、開業費は法人設立後から営業を開始するまでの間にかかった開業準備のための「特別な」支出とされています。さらに厳密に言うと、法人設立までに掛かった登記費用などは創立費として計上されます。但し、税務上の取り扱いは同じであるため、実務上は創立費を開業費に一本化してしまうケースもあります。

個人事業主の場合には、会社の設立という手続きがないので、準備から開業までにかかる費用はすべて開業費に含めることになります。

2.開業費には何が含まれるの?

法人の場合は開業準備に掛かる「特別な」支出とされていますので、例えばオープンをお知らせするチラシや広告、市場調査費用、商標登録、ロゴ制作費、印鑑代などが該当します。開業前にも電気、ガス、賃料、人件費などの費用が生じますが、これらは開業後も経常的にかかる費用のため、開業費に含まれません。

一方、個人事業主の場合には、開業前の電気、ガス、その他の経常的な費用であっても開業費に含めて良いとされています。

3.費用を「開業費」として扱うことでどういうメリットがあるのか?

開業費の最大の特徴は、節税と任意償却にあると言えます。

節税はよく聞く単語かと思いますが、任意償却というのはあまり聞き慣れないかと思いますので少し詳しく説明しましょう。

まずは通常の減価償却で言うと、例えば、5年償却の500万円の機器を購入したとしたら、定額法で償却する場合、1年間に100万円ずつ5年に渡って費用計上していくということになります。

購入した年に利益が出たので500万円全て費用計上したいと思っても、償却期間が◯年と決まっているようなものは、◯年に渡って少しずつ費用として計上していくということです。

それに対し、開業費や創立費は、税法上、任意償却となっているのですが、これはいつ償却してもいいということになります。開業したその年に全額費用にしてもいいですし、数年は資産のまま置いておいて、利益が出た年に必要な分だけ償却する(費用計上する)ということも出来るわけです。

つまり言うなれば、利益を調整するために使おうと思えば、調整弁として使用できるというのが「開業費」の特徴です。

まとめ

開業費は、法人と個人事業主の場合では税務上で処理が異なるので注意しましょう。ポイントは「特別な支出」かどうかという点です。さらに任意償却という繰越資産としての性質があるため、多くの利益が出た事業年度に組み込んで、課税所得の低減に活用し、節税に利用しましょう。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介