【2025年版】いまさら聞けない医療法人化のポイント

Contents

はじめに

皆様は医療法人化についてどのような印象をお持ちでしょうか?

儲かっている大規模な医院や病院施設が設立するもので自分の医院には関係ないと考えいる方は少なくないと思います。

近年では、節税はもとより親子承継時に活用されるケースが増えてきました。

ひとくちに医療法人といっても、社会医療法人、特定医療法人、特別医療法人、基金拠出型医療法人など、さまざまな類型があります。なかでも診療所の医療法人化で該当する「基金拠出型医療法人」は、医療の透明性・公益性を確保する観点から、第5次医療法改正で設けられた新しい類型で、現在、法人成りを検討されている先生から注目を集めています。今回は、医療法人化について基本的な知識からメリットまで、みなさんの疑問に対して実例を交えながらご説明していきます。

1.なぜ、多くの先生は医療法人化を目指すのか

医療法人化の最大のメリットは、節税です。多くの先生方が節税を目的に医療法人を設立されています。厚労省が公表している種類別医療法人数で基金拠出型医療法人(持分なし社団)は、令和6年には全国で約900件も増加しています。節税以外にも医療法人化の狙いは以下のようなことがあげられます。

1.事業の拡大

分院展開、介護事業、他の法人のM&Aなど法人にすると可能性が拡がります。2.事業承継

ご子息への継承、M&Aなどによる事業継続など選択肢が広がります。3.相続税対策

基金拠出型医療法人の利益剰余金部分は、相続税がかかりません。4.万一の備え

院長に不測のことがあった場合にも医院運営の継続の仕組み作りになります。

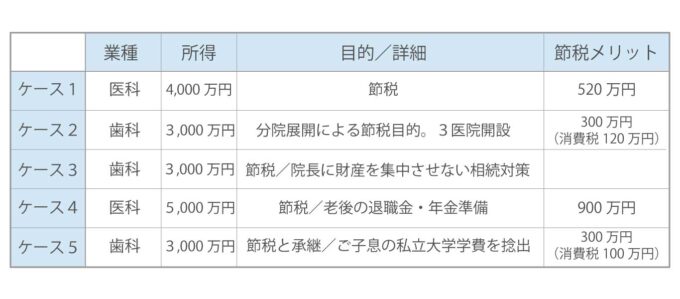

2.医療法人化するとこう変わる 実績集

医療法人化による実例をご紹介いたします。

※節税メリットは、後述する社会保険料の負担額を含んでいます。

3.節税するための5つのポイント

医療法人化による節税を実現するには以下の5つのポイントが重要になります。

1.所得の分散

個人の場合、個人事業主である院長にクリニックの利益の大部分が集中します。例えば、クリニックの利益が3,000万円のとき、経理や受付を行っている専従者である配偶者が年間500万円給料をもらったとしても2,500万円は院長個人の所得になります。院長に所得が集中することで累進課税制度により高い税率がかけられます。1,800万円を超え4,000万円未満の部分については所得税・住民税で50%課税されます。しかし、医療法人にはこれを分散する効果があります。同じ例で計算すると、利益3,000万円を院長理事報酬1,700万円 奥様理事報酬500万円 法人利益800万円と分散できます。その場合、約120万円の削減になります。

2.給与所得控除

給与には、給与所得控除という控除があります。1,500万円の理事報酬には、令和2年より195万円の給与所得が控除されます。個人事業では、青色申告特別控除が65万円つきますが、差し引き、毎年130万円経費が増えるのと同等の効果があります。

3.法人税率が低い

平成21年以降は、法人税率が引き下げられています。法人税には、国税である法人税、地方税である県税、事業税、市民税があります。国税である法人税が22%→18%→15%と下げられています。1,800万円を超え4,000万円未満の部分の所得には、所得税40% 4,000万円以上の所得には45%ですので、この差は大きいですね。

4.生命保険料の経費になる割合が高い

掛け捨てタイプの保障型の生命保険は、個人事業の場合年間50万円払っても4万円しか控除が受けられません。しかし法人は、50万円全額が経費になります。保険の種類によって経費になる割合は異なりますが、貯蓄タイプの長期平準定期保険や逓増定期保険などは、最高解約返戻率に応じて10%から60%が経費になります。(返戻率が高いほど経費になる割合が小さくなります)

5.消費税の納税が1年6ヶ月免除される

自費診療収入などの消費税課税年間売上高が1,000万円を超える場合は、その2年後から消費税を支払う消費税課税事業者になります。個人事業で消費税課税事業者であっても、医療法人で引続き課税事業者になることはありません。医療法人化した後に、自由診療収入などの消費税課税年間売上高が1,000万円を超えたとき、その2事業年度後から消費税の課税事業者となります。よって、1期目2期目は消費税を払う必要はありません。「1年6ヶ月」という期間には理由がありますが、詳しくはお問い合わせ下さい。

法人を活用した節税方法は、このほかにもありますが、基本的には以上の5つの節税効果が期待できます。

4.医療法人化するべきタイミング

では、医療法人化するべきタイミングはいつなのでしょうか?目安となる時期についてご説明いたします。

1.開業後に業績が順調に上昇し、所得が1,800万円を超えることが見込まれる時

医療機関の経営は、他の業種と比べて非常に安定しています。銀行もそのように評価していて多額で長期の融資も前向きに行っています。患者さんの人数が安定して今後も増えていくと見込まれ、所得が1,800万円を超えるときが、節税の観点から医療法人化する絶好のタイミングです。

2.医療機器の償却期間が終わる開業6年が経過した時

開業時に多額の設備投資をされた眼科・整形外科・耳鼻科・歯科などの医院が医療機器の償却期間が終わる開業6年経過した時が、節税の観点から医療法人化をおすすめするタイミングになります。

例えば、総額3,000万円の医療機器を投資すると、毎年500万円の減価償却費という経費があります。3,000万円の医療機器代を6年間で経費にするという計算です。7年以降はこの減価償却費がなくなるので、医院の利益分が500万円増加します。社会保険収入が同じでも利益が500万円増加します。この増加した利益に対して税金がかかりますので、税負担が増えます。このタイミングで医療法人される医院が多くみられます。

3.自由診療収入年間1,000万円を見込んで消費税課税から免税事業者になりたい時

歯科医院のような自由診療収入の割合が高い医院が対象です。自由診療収入が年間1,000万円を超えると、消費税課税事業者になり2年後に消費税を払うことになりますが、このタイミングで医療法人にすると、自由診療収入に対する消費税が1年6ヶ月以上にわたって引続き免除されます。

5.抑えておきたい医療法人化のデメリット

医療法人化には節税効果などの大きなメリットがある半面、デメリットもあります。それは社会保険への加入義務があることです。社会保険は国民健康保険や国民年金保険料と比べて保険料が高額です。院長や専従者も社会保険に加入することになり、多額の理事報酬を設定することは多額の保険料を支払うことになります。

それではどのくらい増えるのでしょうか。

事例1:健康保険は、みんな医師国保、院長と専従者は国民年金で、従業員は厚生年金

医療法人では、医師国保を継続でき負担額は変わりません。院長と専従者は厚生年金保険となります。月額16,980円(R7年度)に比べ、厚生年金保険料は、月額118,950円(理事報酬635千円以上)と高額になります。事例2:院長と専従者、従業員みんな市町村の国民健康保険で、国民年金保険

医療法人では、院長と専従者、パート・アルバイトの従業員(勤務が週30時間未満)以外の従業員が社会保険に加入することになります。

院長世帯が3人家族の場合は、最高67,783円(福岡市令和7年度)の国民健康保険料に対して、社会保険料は最165,410円(福岡県令和7年度理事報酬134万円)と高額になり、専従者だった配偶者も理事報酬の11.9%の保険料がかかります。厚生年金は、事例1と同じです。これに従業員分の負担が増えます

国民年金からが厚生年金に変わることは老後の貯蓄になりますが、国民健康保険が社会保険に変わると保険料が単純に増加するだけですので、避けたいところです。このため医療法人にする前に、医師会または歯科医師会に入会し医師国保・歯科医師国保へ入会される医院もあります。

上記「2.医療法人化するとこう変わる 実績集」の節税メリットは、この社会保険料負担を含んだ結果です。

6.基金拠出型医療法人とは?

医療法人の種類

平成19年4月以降に新設する医療法人は、出資持分のない基金拠出型医療法人です。今後も新たに設立する医療法人は基金拠出型医療法人となります。

基金とは、運営するクリニックの2ヶ月分の運転資金の額を、院長個人が医療法人に入金する資金のことを指します。使ったらいけない基金ではなく、クリニックの運転資金として通常のように使います。この基金は、一定の制限はありますが、拠出した人に返済が可能です。イメージとしては、スポーツクラブの保証金みたいなものです。

7.医療法人の運営はどうする?

医療法人特有の職位と役割

医療法人の意志決定を行う人を社員と呼びます。いわゆる従業員ではなく、医療法人の経営上の決定権を持つ人で株式会社の株主に近いイメージです。3名以上で構成し、通常は、院長・配偶者・院長のご両親のどちらかで構成されることが多いです。1名1票の議決権を有し、理事の選任や理事報酬の決定を行います。医療法人の重要な意志決定をできる職位ですので、慎重に選ぶ必要があります。

次に医療法人の運営を行う人を理事と呼びます。株式会社の役員と同じで社員と同じく3名以上選任します。院長が理事長になり、他2名は専従者だった配偶者や院長のご両親もしくは、子供を選任します。クリニックに常勤していない人でも理事になることができます。また、クリニックでの職務内容や貢献度によって理事報酬を受け取ることができます。

医療法人の会計監査を行う人を監事と呼びます。1名で決算書を監査し監査報告書を保健所へ提出します。監事になれる人は、県によって異なりますが、理事長の親族は監事にはなれないことが多いです。その場合は、信頼のおけるご友人になっていただきます。

クリニックの土地建物や医療機器の取り扱い

開業時に購入した土地建物医療機器の取り扱いは、いくつかの方法から最適な方法を選びます。かかるコストや手間を踏まえて検討します。精密なシミュレーションが必要です。2つの方法をご紹介します。

方法1.法人へ売却する

土地建物は不動産鑑定士に売却額評価を依頼して、適切な金額で売却をします。ただ売却にかかる移転登記費用や不動産取得税の負担があり、固定資産税評価額の5%から7%は見積もっておきます。これを行う目的は、銀行の借金を法人へ移行することと、将来相続がおこったときに、医院の財産を守るためです。方法2.個人で所有したまま法人へ貸し出す

土地建物と医療機器を適切な料金で貸し出します。土地建物は相場の家賃で医療機器は償却費と維持コスト相当額でリースを行います。賃貸人(院長個人)と賃借人(医療法人)は、同一院長ですので、賃貸借契約書の作成や実際に家賃やリース料を振り込むといった実態が必要です。

テナントの場合は、対象資産が内装設備と医療機器だけですので、銀行借入金と一緒に法人へ引き継ぎましょう。売却という形になりますが、不動産のように登記費用や不動産取得税はかかりません。

院長と専従者の給与の取り扱い

医療法人になると、院長は医療法人から理事報酬を毎月支給することになります。専従者である配偶者や同居の家族も理事報酬を毎月支給します。この理事報酬には税法上のルールがあります。

① 勤務状況・貢献度など総合勘案して、同種同規模法人の理事と比べて、不当に高額でないこと

② 毎月一定額を支給すること。ただし、決算終了後3ヶ月以内で変更することはできます。

このルールをもとに、必要な生活費や医院の利益状況、税負担などを総合的にみて理事報酬を設定します。

従業員との雇用関係

雇用主が院長個人から医療法人になりますが、雇用は継続されます。社会保険関係の変更手続きは必要になりますので、従業員には医療法人になることと手続きが必要なことは伝えましょう。

8.医療法人化の設立認可手続き

医療法人の設立のスケジュールは、以下のようになります。

医療法人の管轄は各県の医療政策課で、上記のスケジュールに沿って、「医療法人設立認可申請書」を提出し、認可を受ける必要があります。通常、事前相談から医療法人として医院を開院できるまでは8ヶ月を要します。もちろん、その間は個人事業として運営します。

9.医療法人設立のご相談時に、よくある質問

Q.今の医療法人(基金拠出型)では節税できないのでは?

A.節税のメリットは、以前と全く変わっていません。むしろ相続税では、大きなメリットが生じており、基金拠出型への組織変更する医院が増えています。

Q.顧問税理士から医療法人にするメリットがないと言われたが?

A.まずは、実際にシミュレーションをすべきです。経営にはガイドラインがないので、税理士によって見解が大きく変わると思われます。

Q.医療法人にすると、財産を没収されるのでは?

A.結論から言えば、そのような事態は考えられません。毎年の利益をコントロールして、退職時に適切な退職金を取ることで、財産を限りなくゼロにすれば没収されるリスクは回避できます。また退職金には、医療法上の上限はありません。

Q.医療法人ではお金を自由にできない?

A.役員に対して自由な資金の貸付及び引き出しはできなくなりますが、役員給与、特に院長兼理事長の給与は自由に設定できます。

Q.個人事業時代の借入金は引き継げない?

A.原則として設立時に個人事業の借入金のうち、運転資金に該当するものの引き継ぎはできないとされています。設備に関する借入金はその設備と一緒に引き継ぐことは可能です。しかし、特に歯科医院などの消費税課税事業者の場合は、すぐには資産を移転しないようにしています。

Q.税務調査が厳しくなる?

A.税務調査の管轄が所得税課から法人税課へ移行しますが、調査の姿勢は別段変わりません。経費の考え方が違います。

法人税・・・法人運営のために支出したものは基本的に経費

所得税・・・売上構築にどうしても必要なものだけが経費

Q.小規模共済を解約しなくてならない?

A.医療法人の役員として継続することはできません。

Q.設立や設立後は何かと手続きが面倒では?

A.実際は、税理士・会計事務所がほとんどの手続きを代行します。

毎年、決算日以後2ヶ月以内に純資産の登記と、2年毎の理事長の重任登記が必要になります。毎回粛々と行うだけで手続きは面倒ではありませんし、出費もほんのわずかです。

Q.医療法人設立に関して、どの税理士も能力は同じ程度?

A.先生方によって治療の経験や知識や技術に違いがあるのと同様に、税理士も医療法人化へのスキルは全く異なります。ただ手続きを代行するのと、徹底活用するのでは、結果が全くちがったものになります。パッケージ商品ではなく、法人税・所得税・相続税・家族関係・将来の戦略まで見据えたオーダーメイドの商品です。税理士法人アップパートナーズは、年間数十件の開業支援を行っている実績から顧問先の経営実績のエビデンスがありますので、法人化の案件でも 経験に基づいた独自のサービスをご提供できます。

Q.医療法人の設立費用は?

A.会計事務所の場合は、50万円から200万円で請け負っているようです。

最後に

以上、医療法人化について知っておきたい基礎的なポイントをご説明してきましたが、いかがでしたか。医療法人化に向けてしなければいけないことが沢山ありますので、お一人で悩まず、税理士や銀行の担当者など外部の知恵や力も借りながら、法人成りを実現しましょう。

このサイトの運営元である税理士法人アップパートナーズは医科・歯科の顧問先約600件の”医業に強い”税理士法人です。医療法人化を支援した実績も多数ございます。

「もっと詳しく知りたい」、「医療法人化について的確なアドバイスが欲しい」方は随時ご相談をお受けしておりますので、ご遠慮なくお問い合わせください。

また、医療法人設立を検討したいという方のために、当グループが行う節税提案や、医療法人化シミュレーション、設立代行の流れなど、詳しく説明しているページを作りましたので、以下のリンクからぜひご覧下さい。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介