医療法人化のメリットとデメリット

Contents

1.はじめに

個人事業でクリニックを経営されている先生方であれば、

「いつかは医療法人化したい」

「うちは医療法人にした方が良いのだろうか」 などと思われることがあるかもしれません。

今回は、医療法人化する場合のメリット・デメリットについて解説いたします。

2.医療法人化のメリット

メリットその1 節税効果が得られる

(1)所得分散による節税

所得税は累進課税となっているため、所得が高くなるほど、税率が高くなります(税額も増えますが、そもそもの税率も上がります)。しかし、個人事業にてクリニックを経営している場合は、事業主である院長先生に所得が集中しがちで、納税の負担は大きくなります。手伝ってくれる家族(仮に配偶者とします)がいる場合は専従者給与を支給できますが、あくまで労働の対価という位置づけとなるため、世間一般の給与水準での支給となり、事業所得の経費となる金額はあまり高くありません。

医療法人の場合は、配偶者を理事にすることで、役員報酬を支給することができます。理事の役割は医療法人の経営を担うことになりますので、そもそもの責任の重さも変わってきますが、その分、専従者給与と比較すると多額の給与を支給することが可能になります。

また、医療法人に利益を残して税額を抑えることもできます。医療法人の実効税率は、一般的な診療所であれば課税所得が800万円以下で約19%(※)、仮に2,000万円の課税所得になっても約24%(※)で済みます。個人の税率は所得税と住民税併せて最高55%ですので、非常に大きな税率差となっています。※自費診療の割合で税率は多少増減します。

つまり、院長先生の所得が、家族、法人に分散されることで、家族と法人での納税は増えますが、それを大幅に上回って院長先生の納税が減りますので、結果的に大きな節税効果を得られることになります。

(2)所得の種類が変わることによる節税

個人事業の場合は事業所得という所得ですが、医療法人化後は、医療法人から役員報酬を受け取ることで、給与所得に変わります。個人事業の場合は青色申告控除が最大65万円受けられますが、給与については最大210万円の給与所得控除を受けられますので、所得の圧縮効果は給与所得の方が高くなっています。個人事業を行いながら病院に勤務して、一定の給与を受け取っている場合は、法人化による給与所得控除のメリットはありませんが、アルバイトにはほとんど行かずに個人事業に専念されている場合はこちらのメリットを享受できます。

(3)消費税の免税

個人事業で消費税の課税事業者となっている場合、医療法人化することで最長2年間免税事業者となることができます。小児科や矯正歯科など、自費診療の割合が高い診療科では大きなメリットとなり得ます。

(4)その他

(2)の「所得の種類が変わる」に関連しますが、退職所得(退職金による所得)は通常の給与所得に比べて大きく優遇されています。上手く活用すれば、長い目で見た場合の所得税を圧縮することができます。

また、医療法人での生命保険の支払については、近年の税制改正により以前ほど所得の圧縮効果はなくなりましたが、全くメリットがなくなったわけではありません。大きな効果を期待しなければ、検討する価値は十分にあります。

メリットその2 相続および事業承継対策

(1)相続への備え

個人事業を引き継ぐ場合、医院の資産すべてが相続税(贈与税)の対象となります。一方で医療法人化している場合は、医療法人への出資金(基金)のみが課税対象となるため、承継と同時に多額の納税が必要ということがありません。出資金を額面で評価すれば良いのは出資持分なしの医療法人の場合についてのみですが、現在はこの形態でしか医療法人を設立できないため、相続税(贈与税)の観点では非常に有利になっています。

(2)承継の手続きがスムーズ

個人事業の場合は、医院の開設者が個人であるため、承継を行う場合は旧院長が廃止手続きを行い、新院長が開設手続きを行う必要があります。開設許可や保険医療機関の指定、施設基準やその他の指定は全て取り直しとなる上、カルテを引き継ぐ場合などはいくつかの要件を満たさなければならず、煩雑や様々な制約の中での引き継ぎとなります。先に医療法人にしておけば、いざ承継となった際は、理事長を変更して届出を行うだけですので、非常にスムーズに承継を行うことができます。

メリットその3 運営面のメリット等

その他のメリットとしましては、M&Aや分院展開、介護事業への参入などで有利になる、社会的信用が増すことで銀行取引や採用戦略でもプラスに働く、などが挙げられます。

3.医療法人化のデメリット

デメリットその1 社会保険料の負担

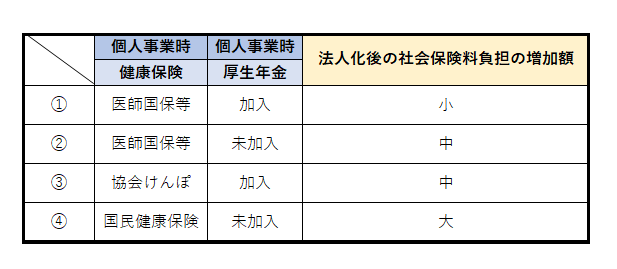

医療法人化しますと、社会保険が強制加入となります。個人事業の時の保険の加入状況等で、法人化後の社会保険料の負担は変わってきます。

①についてはすでに社会保険に加入しているが、協会けんぽではなく医師国保を適用しているパターンです。

事業主とその家族は、個人事業では厚生年金に加入できないため、法人化後にその分の負担が増えますが、4つのパターンの中では社会保険料の増加が最も少なくなります。

②については、社会保険未加入で医師国保を適用しているパターンです。

法人化による健康保険料の増加はありませんが、事業主を含め、一定の労働時間がある者は全て厚生年金に加入することになるため、(1)のパターンより社会保険料の増加額が大きくなります。実際の個人事業にて一番多いパターンと思われます。

③については、個人事業にてすでに社会保険を完備している状況です。

ただし、事業主とその家族は個人事業では社会保険に入れませんので、医療法人化後に国民健康保険→協会けんぽ、国民年金→厚生年金となり、ある程度の負担が増加します。

④の場合は事業主とその家族及び従業員と、全ての健康保険・年金の負担が増加しますので、法人化の際の負担増加が最も大きくなります。

あくまで法人化したときに負担がいくら増えるのかの話ですので、(1)と(2)および(3)と(4)で、法人及び個人が負担する社会保険料は結果的に同じになります。ただし、医師国保・歯科医師国保を使えるかどうかは、金銭的には大きな違いとなりますので、今から開業をご検討の先生は、この点も踏まえて医師会・歯科医師会へ入会するかを決める必要があります。また、法人化の際に個人事業から医師国保・歯科医師国保を継続する場合には、適用除外申請という手続きが必要になりますので、もれなく手続きを行わなければなりません。

いずれの場合においても、これらの社会保険料の負担増加額と、メリットの方でご説明した節税額を比較し、差し引きをしてもメリットの方が上回るかどうかを確認しなければなりません。弊社では、医療法人化のシミュレーションを行い、メリット・デメリットをしっかりと試算した上で、医療法人化のご提案をさせていただいております。

デメリットその2 登録、管理コストの増加

医療法人の設立にはコストがかかります。法人化後も、決算料や法務局への登記費用(決算後に毎年)などがかかりますが、節税額のメリットに比べれば金額的には遥かに低いことが多いです。これも事前のシミュレーションにて把握できます。

また、医療法人化しますと、法人と個人の資金は区別する必要が出てきます。具体的には、法人の現預金から個人的な支出をすることについて、ある程度の制約がかかります。医療法人が理事に支給する役員報酬は、毎月一定でなければならないルールがあるため、支給額の設定を間違えると、法人の資金が極端にダブついたり、個人で所得を取りすぎて多額の納税が発生したりする可能性があります。ただ、弊社では事前に事業計画を作成し、適正な役員報酬の設定をするためのお手伝いをさせていただいてますので、上記のような極端な事態はほぼ起こりません。したがって、個人的な決済を行うのに、法人の資金に手を付けなければならないという状況そのものが、起こりにくくになります。

4.最後に

医療法人化をするためには、都道府県の認可をもらう必要があります。県によって申請できるタイミングや、申請から医療法人化までの期間などに違いがありますので、詳細は各都道府県の窓口にご確認ください。

また、文中でもお伝えしましたように、医療法人化すれば必ず節税になるというわけではありません。役員の構成や資産の拠出の内容等により、お金の流れが大きく変わります。顧問税理士と事前の打ち合わせをしっかり行うことが重要です。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介