中小企業者に便利な少額資産の特例と改正内容

1.最近の税制改正の傾向

最近の税制改正は、過度な節税スキームを狙い撃ちにすることが多くあります。

令和4年度の税制改正では、30万円未満の資産について、ある特例を恣意的に利用して課税を繰り延べるという行為に対する規制がされ、令和4年4月1日以後に取得する資産から適用されています。今回は、その特例と税制改正の内容についてお伝えします。

2.少額資産の取り扱い

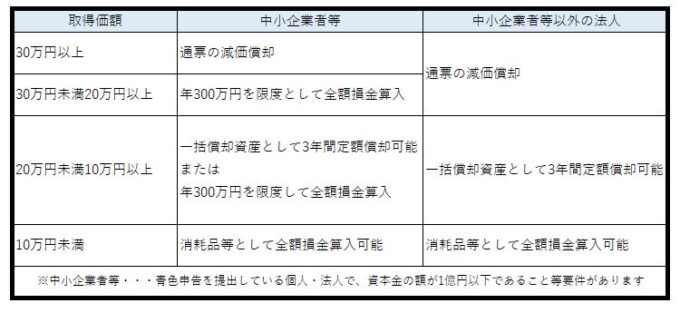

取得価額が10万円未満のもの、使用可能期間が1年未満のものは、少額の減価償却資産として、全額経費にすることができます。

一方、建物や車両などの取得価額が10万円以上の固定資産を購入したときは、原則としてその資産の全額を経費にすることはできません。減価償却費としてその資産の耐用年数(使用可能年数)に応じて、毎年経費計上していきます。

3.少額資産の特例とは

中小企業者等の場合には、取得価額が30万円未満の減価償却資産については、全額損金算入することができるという特例があります。

つまり、利益を圧縮したい決算前に取得価額が30万円未満の資産を大量に取得して、経費にするという対策が可能なのです。(1事業年度300万円までという限度額はありますが)

4.税制改正の内容

税制改正前は、上述の10万円未満の少額資産や中小企業者等に認められる30万円未満の特例が適用できるかどうかは、金額による要件しかなかったのですが、改正によって、「貸付けの用に供するものは除く」という要件が追加されました。

この改正の背景として、自らが行う事業で使用しないドローン、建設用足場、LED照明、モバイルWi-fiルーターなどの少額の資産を大量に購入して、他の法人に貸し付けることによって、貸し付け当初に多額の費用を計上する節税方法が目立つようになったことがあります。もともと、中小企業者等の事務負担への配慮を趣旨とするものだった特例であるにもかかわらず、法人税の節税手段として利用する事例がみられたことに対する規制措置なのです。

ただし、「主な事業として行われる貸付け」は問題ありません。基本的には、この改正のきかっけとなった節税・租税回避等を目的に行う貸付けでなければOKです。貸付けはすべてNGというわけではありませんので、ご注意ください。

5.おわりに

少額資産の特例は、中小企業者にとって身近で便利な特例です。ぜひ、今回の改正も含めて気になる方は税務担当者にご相談ください。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介