相続税の基礎知識 相続税ってどうやって計算するの?

1,はじめに

相続税の計算の仕方は特殊です。クリニック経営ナビでもまだお伝えしたことがなく、お客様も間違えて認識しておられるな、と感じることがよくありますので、今回改めてお届けいたします。

2,相続税の基礎知識

① 基礎控除

相続税には基礎控除という、相続税がかからない非課税枠があります。相続税がかかる財産の合計額がこの基礎控除を超える場合に、その超えた金額に相続税がかかります。

つまり、基礎控除を超えなければ相続税の納税は不要、相続税の申告も不要となります。

(税制優遇の特例を使う場合は基礎控除内でも申告が必要です!)

基礎控除の額は平成27年に改正され改正前に比べ40%下がりました。

現在の基礎控除

3,000万円+600万円×法定相続人の数

<具体例>

法定相続人が3人の場合

3,000万円+600万円×3人=4,800万円

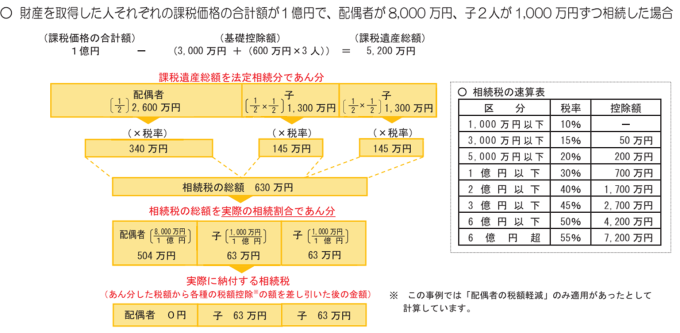

② 相続税の総額の計算

相続財産を誰がどれだけ貰うのか、遺言書で指定されているか、相続人同士の協議で決めるかどちらかが基本となります。しかし、相続税の総額を計算するのは、誰がどれだけ貰ったかは関係ないのです。それには関係なく、法定相続分どおりに取得したものとみなして一旦相続税の総額を計算します。

まず先に総額を決定し、その後、実際に取得した金額の割合に応じてその相続人等の相続税額を出します。

どの相続案件にも公平に課税しようという趣旨から、遺産分割で争っているとか、所在不明の相続人がいるとか、そういう個別事情は考慮せず、まずは仮定で計算し総額を決定させます。

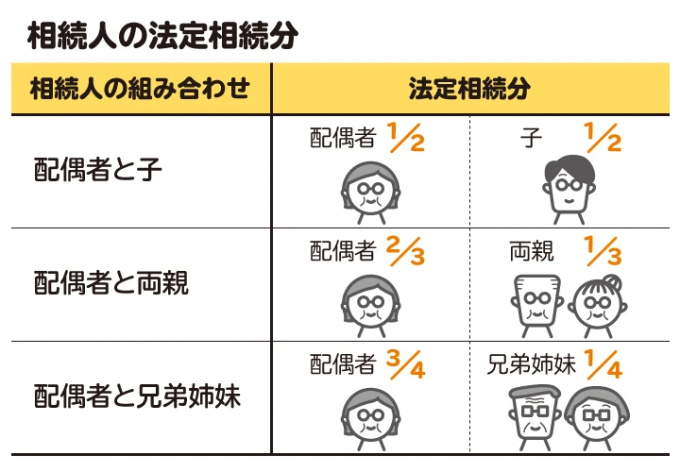

【法定相続分】

例えば子供が2人いる場合は1/2を2人で分けますので、一人当たり1/2×1/2=1/4が法定相続分となります。

③ 相続税率

上記の表の各人の箇所に「税率」とありますが、ここで勘違いしやすいのが、どの税率を掛けるのかです。

例えば基礎控除差引後の遺産の総額が5,200万円の場合、上記相続税速算表を見ますと、5,000万円超1億円以下の30%がかかるのでしょうか?

そうではなく、総額5,200万円を法定相続分で按分した各人の財産の金額で各人の税率が決まります。

↗配偶者1/2=2,600万円⇒15%

5,200万円 →子供①1/4=1,300万円=15%

↘子供①1/4=1,300万円=15%

つまり、5,200万円×30%-700万円=860万円ではなく、2,600万円×15%-50万円=340万円、1,300万円×15%-50万円=145万円×2人 合計630万円が正解です。

④ 各人の相続税額

総額が決まった後、実際の取得金額で各人の税額を計算します。多く財産を取得した人が多く課税される仕組みです。

【具体例】

遺産総額1億円

配偶者:8,000万円取得

子供①:1,000万円取得

子供②:1,000万円取得

相続税総額630万円×8,000万円/1億円=504万円(配偶者)

630万円×1,000万円/1億円=63万円(子供①、②)

各人の合計は最初に算定した630万円です。それを実際に取得した財産額で按分して納税額を出します。

⑤ 各人の個別事情

ここまで税額を算出した後に、その相続人等の個別事情による税額の軽減等を加味していきます。

例えば、配偶者には「配偶者の税額軽減」という特例があり、1億6千万円までまたは配偶者の法定相続分までの額に応じた相続税を引けます。

具体例ですとこの配偶者は504万円-504万円=ゼロ円となります。

また、もし子供が未成年者であったり障害者であったりしても、税額から一定額を控除できます。孫や兄弟が相続すると税額×20%を加算します。(配偶者と一親等の血族、代襲相続となった孫以外が相続した場合相続税が2割加算されます。)

このようにその相続した人の個別事情を最後に加味し最終的なその人の納税額を決定します。

2,最後に

以上、相続税計算の仕組みをご紹介いたしました。相続税がどれくらいかかるのか生前に税金計算をシミュレーションする際にお役立ていただけますと幸いです。

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介