うちは?取引業者は?インボイス制度開始前に確認すべきこと

Contents

1.はじめに

インボイス制度開始まであと1年となりました。 「なんだかややこしくて大変そう…」と思いながらもまだ何も準備されていない方も多いのではないでしょうか?インボイス制度は事前準備が非常に重要です。本日は、最初につまずきやすい「自社はインボイス登録すべきか、しなくても良いのか」「取引業者にどのような対応をすればよいか」について解説します。

2.そもそもインボイス制度とは?

まずは、インボイス制度とは何かについてご説明します。正式名称は「適格請求書等保存方式」といい、制度がスタートすると「インボイス(=適格請求書)の発行事業者でないと消費税の控除が受けられなくなる」というものです。

※インボイスの発行には税務署への届出が必要です。

この時点でややこしいと思われた方もいらっしゃるかと思います。

インボイス制度は自社でも売り手側(サービスを提供する側)と買い手側(お金を支払ってサービスを受ける側)の両方で考えることがポイントになります。

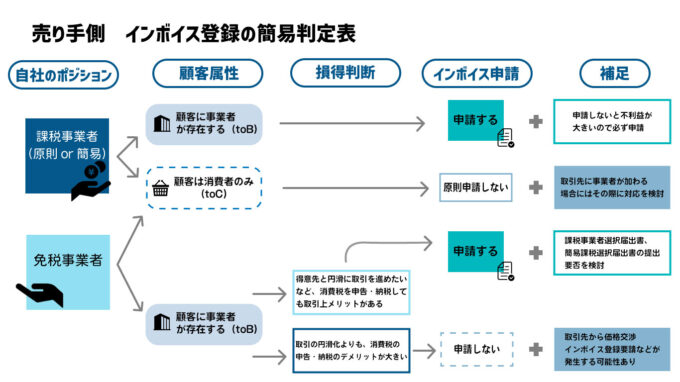

3.売り手側としての対応方法

まずは、売り手側(サービスを提供する側)の必要な対応についてご説明いたします。

自社が課税事業者で顧客に事業者が存在する場合

一部でも事業者が存在する場合は、申請しないと不利益が出るので必ず申請してください。

自社が課税事業者で顧客が消費者のみの場合

歯医者や学習塾など顧客が消費者のみの場合は原則インボイス申請しなくても大丈夫です。ただし、取引先に事業者が加わる場合にはその際に対応を検討してください。

自社が免税事業者で顧客に事業者が存在する場合

免税事業者とは消費税を支払っていない事業者のことですので、消費税を納税してまで登録したほうが良いのかということを考える必要があります。この場合はパターンが2つ考えられます。

① 得意先と円滑に取引を進めたいなど消費税を申告・納税しても取引上メリットがある場合は申請したほうが良いでしょう。

② 取引の円滑化よりも消費税の申告・納税のデメリットが大きい場合は申告しないという選択肢も考えられます。ただし、この場合は取引先から価格交渉やインボイス登録要請が発生する場合が有るので気をつけましょう。

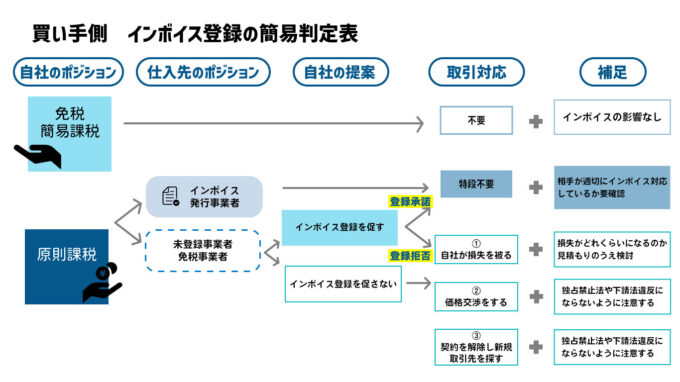

4.買い手側としての対応方法

買い手側の対応というのはインボイス登録をする・しないという話ではなく、取引業者(仕入先)との取引時の注意点になります。

自社が免税・簡易課税の場合

インボイスの影響はありませんので、対応は不要です

自社が原則課税の場合

①仕入先がインボイス発行事業者の場合

対応は特段不要ですが、相手が適切にインボイス対応しているかどうか確認しましょう

②仕入先が未登録事業者・免税事業者の場合

相手が未登録事業者や免税事業者の場合は消費税の控除が取れなくなる可能性がありますので、インボイス登録を促すよう行動しましょう。

インボイス登録を促さない場合は、「①自社が損失を被る」「②価格交渉をする」「③契約を解除し新規取引先を探す」などの対応が必要になります。①の場合は、どれくらいの影響が出るのか事前に確認を、②③の場合は独占禁止法や下請法違反にならないよう注意が必要です。

5.まとめ

ここまでご説明してきたようにインボイス制度は事前準備がかなり重要になります。

スタートする10月までに全ての準備を終えていないと、自社が損失を被ってしまう可能性がありますので、ぜひ早目に準備に取り組んでいただけたらと思います。

ご不明な点がありましたら弊社までお気軽にお尋ねください。

▼動画で見る

- 病院・クリニックの方へ

- 歯科の方へ

- 新規開業をお考えの方へ

- 医療法人設立をお考えへ

- 事業承継・相続・売却をお考えの方へ

グループのサービスご紹介